こんにちは。シーアです。(@seer1118b)

シーア

シーア投資のパフォーマンスの8割を決めるのは、どのファンドを買うかとかじゃなく、アセットアロケーション(資産配分)によるものだと言われています。

このファンドがすごい、この商品は利回りがいい…いろいろあって迷ったりしますが、結局のところ、その手前の部分なのです。

でも、そのさらにもっと手前を考えることから始めなくてはなりません。

この記事では、「リスク資産」と「無リスク資産」の分け方を考えていきます。

自分の全資産の中で、どのくらいリスク資産に投じるのかを決めることが大切ですよ。

リスク資産と無リスク資産

投資には、リスクが伴います。

投資の運用実績が良くて、順調に利益が出ているときは、つい忘れてしまいそうになりますが…

リーマンショックのような暴落に備えて、自分が受け入れられるリスクを適切に把握しなくてはいけません。

そのためには、無リスク資産の割合が重要。

また、「生活防衛資金」という観点があります。

これは無リスク資産で、目減りする心配なく、いつでも取り崩せる(流動性のある)状態にしておくことがマスト。

シーア

シーア- 無リスク資産→預貯金や国債など、元本保証の資産

- リスク資産→投資信託や株式などの、価格変動資産

- 生活防衛資金→リストラ等の非常事態に備えて、生活費の○ヶ月/○年分を貯蓄

自分の全資産の中から、どれだけを投資に回して、どれだけを預貯金で保有するかが重要です。

資産配分に正解はない

リスクの許容度は、人それぞれ。

その人の性格はもちろん、人的資本によっても異なります。

例えば、このような条件が揃っていれば、必要以上に心配することもないでしょう。

- 配偶者が働いていて、自分のとは別に資産がある

- 実家が裕福で相続する不動産がある

- まだ若くて、この先働いて稼げる期間が長いから大丈夫

- すでにまとまった資産がある

リスク資産と無リスク資産の割合は、その人の置かれた状況によって変わるもの。

絶対的な正解はありません。

シーア

シーア夫の資産は、ゼロどころか、借金があってマイナス…私が管理するようになって、少しずつ改善しながら頑張っているところです。

ブロガーや著名人の資産配分を参考にしよう

指標となるものを物差しにしないと、考えることも難しいですよね。

私は、よく見ている投資ブロガーの方たちを参考にしました。

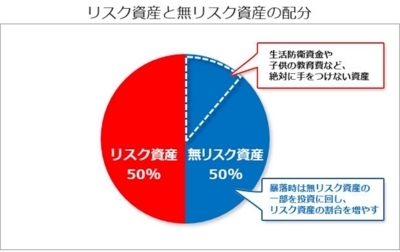

虫取り小僧さんの場合

インデックス投資家で、ブログ「いつか子供に伝えたいお金の話」を運営している虫取り小僧さんは、リスク資産と無リスク資産を1:1の割合にしています。

最もポピュラーで、安全とされる資産配分。

生活防衛資金は、無リスク資産の50%に含めています。

この考え方もまちまちで、人によっては無リスク資産とは別に(この円グラフの外で)保有する方もいます。

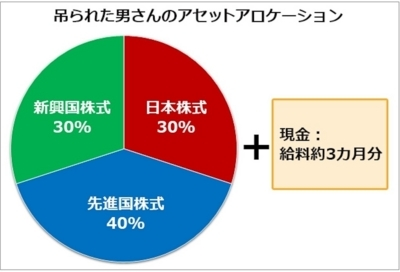

吊られた男さんの場合

「吊られた男の投資ブログ」の吊られた男さんは、日本株式、先進国株式、新興国株式を、それぞれ3:4:3の割合で積立投資されています。

これだけを見ると、「現金3ヶ月分=無リスク資産の全て」と読み取れて、かなりハイリスクだと思ってしまいそう。

ですが、ブログによると、ほかに無リスク資産をお持ちです。

吊られた男さんは、奥様の名義では、ほとんど無リスク資産として保有しているそうです。

無リスク資産は妻担当ということで、かなりのリスクヘッジ。

シーア

シーア ライト

ライト私は、夫の借金がわかるまでは、「夫がいくら貯金しているのか知らないけど、家計簿上プラスだってことは、私の口座にない分は夫が貯めてるんだろう」と思っていました。

なので、勝手に心配と、嫉妬しています。私も、あのまま信用していたかったなぁ。

カン・チュンドさんの場合

カン・チュンドさんは、無リスク資産を確保しつつ、それとは別に生活防衛資金を持つという考え方をされています。

最も慎重で、安全な策を取られているんですね。

多くの投資初心者をカウンセリングする立場なので、こういったリスクヘッジをおすすめされています。

相場の荒波に疲れて、投資が怖くなって、投資自体をやめてしまう人もいます。

そうならないためには、リスクを適切にコントロールすることなのでしょう。

どこまで資産を公開しているかは人それぞれ

ほとんどの方が、あえて公開していなくても、リスク資産と無リスク資産を持っています。

全てがリスク資産という方はほとんどいません。

ライト

ライト生活防衛資金を、無リスク資産に含めているかどうかも、人によります。

無リスク資産が多くある人が、その中に生活防衛資金を含めていても、問題ないと思います。

シーア

シーアそもそも、10年以上投資家として活動しているようなブロガーさんは、総資産額もかなり大きいはず。

総資産額が100万円の人と、1000万円の人では、おのずと生活防衛資金が占める割合は変わってくるでしょう。

参考にするとしても、あまりうのみにせず、自分自身に合った資産配分を考えなくちゃいけませんね。

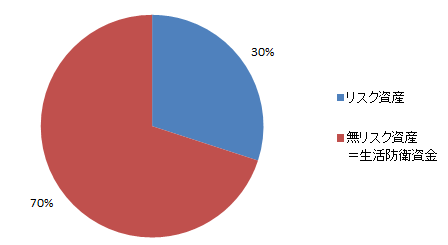

私のリスク資産:無リスク資産の割合

現在、私の資産における、リスク資産:無リスク資産の割合はこうなっています。

- リスク資産 30%

- 無リスク資産 70%(生活防衛資金を含む)

2017年4月から投資を始めたばかりなので、まだまだ無リスク資産の割合が多いです。

2017年のNISAの残枠が残っていたので、12月に多めに追加投資。

時間分散の観点からも、あまり一気に投資しすぎるのは危険なので、このくらいでやめておきます。

今の、無リスク資産の金額(つまり私の資産の70%)は、毎月の生活費6ヶ月分とほぼイコール。

なので、生活防衛資金は、仮に6ヶ月分ということにしておこうかな。

シーア

シーアまだ、生活防衛資金をいくら取るべきか決めかねているんですよね。

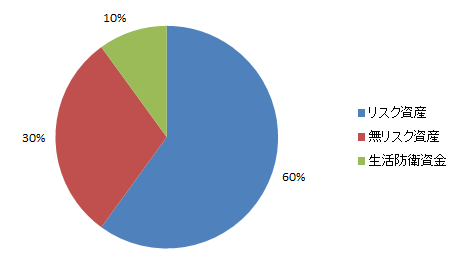

最終的に目指すのは、下記の配分。

- リスク資産 60%

- 無リスク資産 40%(生活防衛資金を含む)

リスク資産を60%くらいに持っていった上で、無リスク資産の中に、生活防衛資金6ヶ月分キープしたい。

総資産額を増やして、なおかつ生活費をキープできれば、徐々に、無リスク資産の内に占める生活防衛資金の割合が下がってくるはず。

今は、総資産額が少なく、そこまで到達できていないため、無リスク資産=生活防衛資金になっています。

ライト

ライト積立投資で、リスク資産に少しずつ積み増ししながら、現金で貯蓄も並行して、理想の割合に近づけたいな。

リスク許容度さえ守っていれば、見切り発車で投資してもなんとかなった

本当は、生活防衛資金が貯まってから、それ以外の余剰資金で投資を行うのが通常。

私の場合は、見切り発車で投資を始めて、後づけの理屈でなんとか辻褄を合わせている感じ。

シーア

シーアでも、毎月積み立てで貯金するくらいの気軽さで、なんとなくお金が増えたらいいなと思って投資を始めても、なんとかなってしまうもの。

身銭を切れば、より知りたくなるし、あとからちゃんと勉強しても、全然遅くない。

日本人は「投資は怖い」「ギャンブルみたい」「お金持ちがするもの」と思いがち。

だけど、このくらいカジュアルに投資しても大丈夫でした。

投資信託なら、一気に価値がゼロにまで下がることは、ほとんどありません。

大切なのは、自分のリスクの許容範囲を見誤らないこと。

ライト

ライト一緒に考えながら少しずつやっていけば、なんとかなりますよ。

関連記事

投資の目標は、あってもなくてもやることは同じかもしれません。

ですが、目標を決めると、それに向かってどのくらい進んでいるのか、自分の立ち位置を確認する目印になりますよ。